リタイアして思ったのが、

『ここまで貯める必要はなかったかも』

という事です。

皆さんは気になってこのページをご覧の性格な時点で、先を見越す能力があると思うので、あまり失敗はしないと思います。

わたしは早期リタイアを考えた時に、色々なサイトを見て妥当な貯金額はいくらか調べました。

中にはファイナンシャル・プランナーの広告的なものもあって、いくらあっても安心できないような記事で不安になりました。

心配したらキリがないので、定年退職者の資産を参考にしました。

早期リタイアしてから定年退職の年齢までの生活費を計算し、定年退職の年齢になった時でも十分な貯金残高が残ると判断しました。

それでも想定よりお金を使わずに満足しているので、過剰なバッファをとった気がします。

貯金が貯まって早期リタイアを考える

貯金が数千万円になってきて、早期リタイアが現実味を帯びました。

そのくらいになると、新たに資産を防衛する意識が必要になってきます。

わたしは高校生でバイトを始める時に作った銀行を、メイン口座として使っていました。

資金は証券口座にも割り振っていましたが、一時的にメインバンクに5千万円以上が集中してしまいました。

銀行は倒産した時の保証が1000万円までなので、ここまで集中させるのは危険です。

それに銀行からの営業電話も増えましたが、VIPレベルではないので大事にはされないだろうと思い、勧められた金融商品は買っていません。

わたしはバタバタとお金が入ってきてから口座を増やしたので、ちょっと慌ただしかったです。

今の内から、とりあえずネットバンクでも作っておく事をオススメします。

口座を分散

メイン口座から分散するため、郵貯やネットバンクの口座を作りました。

メインバンクの1日の移動限度が1千万円までなので、他行に900万円ずつ移動ずつ移動しました。

店舗のある銀行の口座はまだ、持っていた方がいいです。

わたしは家の売買で小切手を使用しましたが、振出も換金も銀行の窓口で手続きが必要でした。

証券会社には1000万以上、割り振っています。

ちゃんとした証券会社は顧客の資金と、自分たちのお金は分けているので、倒産しても原理上は1000万円以上でも保護される事になっています。

それでも100%安心ではないので、ネットバンクも併用しています。

定期的な給与収入から使途を決めるのと、リタイア貯金を管理するのは、かなり異なります。

リタイアした今は、稼ぐことより予算配分に頭を使う日々です。

仕事だけしていれば、誰でも早期リタイア可能

わたしは低学歴・低スペックでしたが、仕事だけしかしなかったので、早期リタイアできました。

『仕事しかしてないのに、年収があがらない』

という人は、わたしの経験上、単に仕事が合っていないだけです。

わたしも懸命に仕事をしても、賞与3万円の会社とかがありました。

そこから逃げの転職をしたら適性のある仕事にあたって、夢中で仕事ができました。

ベンチャーだったので昇給も早く、貯金が貯まるペースが急激にあがりました。

貯金が増えるとリタイア欲が出る

貯金額が増えてくると、物欲よりも早期リタイアしてみたい気持ちが強まりました。

人によって欲しいものは様々だと思いますが、内向的なわたしが求めたのは、完全に自分でやる事を決められる早期リタイアでした。

物を買って満たされる人もいると思いますが、わたしは時間を買うことにしました。

40代でリタイアしたので、新しい生活に適応しやすかったです。

貯金があれば、早期リタイアできる本当の理由

リタイアできる能力の証が残高にあらわれます。

自分が稼いだお金を完全にコントロールして、浮かれることなく貯金に回せる能力です。

IT系の仕事だったので、若くして独立する人をまま見ました。

彼らは一時的にお金が入ると、すぐに高級マンションに引っ越したり時計を買ったりして、後で苦しくなっていきました。

お金に振り回されるという状態です。

リタイアする人は、お金があっても必要な分しか使わないという自制心が必要です。

お金に対する能力は、世の中の大概の事に通じます。

一定額を貯める能力があれば、社会に変化があっても自己解決できます。

1000万円貯めたら、リタイア能力がある

1000万円くらい貯められたら、恐らく能力的には問題ないと思います。

わたしの能力も1000万円を貯められた頃から、あまり変化がないような気がします。

1000万円を貯められるくらいの人って、その時点ではリタイアしないで、もっと貯めようと思うはずです。

逆に1000万円に到達しない人は、どこかで散財しているか、選択ミスを繰り返している可能性があります。

その辺の境目として、1000万円が基準になります。

金額よりも自分で貯めたかが重要

早期リタイア後は、自由な反面、全てが自己判断にかかっています。

判断ミスは誰もカバーしてくれません。

自分の能力を数値化したのが貯金額です。

遺産とかで一気に貯金額が増える人もいますが、実力とは違うために、変なところで失ったりします。

単純に金額の大小で安心感を決めるのではなく、自分がどういう環境で貯めたお金かが重要です。

独身だと貯金のコントロールがしやすい

付き合っている人がいた頃は、貯金のコントロールが難しかったです。

最悪な時は、毎月貯金額が減っていきました。

独身だと全て計画的にお金が使えます。

気を付けるべきなのは、自分の経験・知識のためのコストさえも削ってしまうことです。

そうなると、稼ぐ能力も落ちてしまいます。

仕事と貯金のリズムを作る

無理に貯めようとすると、かならず散財する時期がきます。

わたしも100万円を境にしてた頃、100万円に到達する度に無駄遣いでリセットしていました。

仕事をしながらの生活の中で、支出と貯金のリズムが身につくと、後は自然に残高が増えていきます。

わたしは1000万円から先は、

『頑張って貯金しよう』

と思った記憶はないです。

貯金の利息はあてにしない

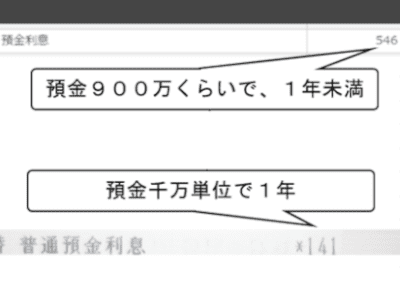

分散のために銀行口座を増やして驚いたのが、金利の差です。

上が楽天銀行の利息で、下が都市銀行の利息です。

楽天の方は貯金が900万円くらいで、1年も経っていないくらいなのに

546円です。

一方で都市銀行の方は、年間を通じて1000万円以上の残高だったのに、わずか141円です。

コストが安い銀行

わたしは銀行のATMからお金をおろす時、大抵が時間外ですが、この手数料で利息の141円が消えてしまいます。

お金をおろすことを考えて、全国に店舗があるゆうちょ銀行の口座も作りましたが、キャッシュレスが進んだので使っていません。

ATM数が多いセブン銀行も作りましたが、1年以上、現金をおろしていません。

ここでも最強なのが楽天銀行で、どこのATMでも月7回無料(残高によるランク)でおろせます。

都市銀行のメリットがあまりないですが、家を売った時の小切手を現金化する時に、窓口を使ったので今後も残します。