投資をする時に、決算書って見ていなかったんですよね。

すごく項目が多くて、面倒くさかったので。

それに見てもあんまりパッとこなくて、会社の行動分析っぽいもので投資判断をしていました。

行動分析とは、会社を人に見立てて採用面接のように、能力を見極める方法です。

この方法だと『いい人』というのはわかりますが、『いい人だけど調子が悪い』というのはわかりません。

行き詰ったのでようやく、面倒じゃない方法で決算書を見る事にしました。

決算書の項目は、そんなに沢山見ない

利益だけでも営業利益とか経常利益とか、似たようなものが沢山あります。

けどこれらは、全て見る必要はありません。

一つの項目を見て、疑問があったら補助的に他の項目を見るくらいです。

飛行機のコックピットに沢山の計器がありますが、飛ぶ時に見ているのって全部じゃないと思うんですよね。

決算書もそれと同じです。

なぜ、決算書はよくわからないのか?

企業のページで決算書を見ても、わたしには株価のイメージがつかめませんでした。

一期のみの決算書を見ても、静止画のようで動きが全くわかりません。

『決算書』は、本当は時系列データとして扱わなければならなかったのです。

その企業の調子が右肩上がりか、下がっているのかは、連続したデータでなければわかりません。

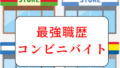

連続データは、例えば『決算プロ』というサイトで、『全上場企業・短信XBRL一括ダウンロード』のページでダウンロードする事ができます。

このダウンロードデータを、自分が見やすい形に加工をする事で、決算書のイメージを掴む事ができます。

項目を沢山見ると、逆にわからなくなる

決算書の見方を調べると、項目の説明はありますが、大して見る必要がないというアドバイスはもらえません。

結果、初心者はどこを見ていいのかわからなくなります。

最初から沢山の項目を見ようとすると、一方では株価が上がりそうに見えて、もう一方では低く見えて、結局は判断がつかなくなります。

だからわたしは、経常利益(後で説明)だけを見ています。

そこで気になったら、他の項目を見ます。

株の専門家に見方をけなされようとも、自分なりの視点を持つことが重要だと思います。

現に株の専門家だって、予想を外している場面しか見たことがありません。

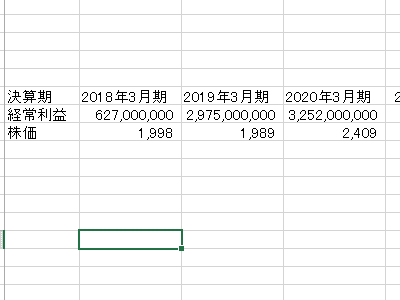

経常利益と株価を比較

株式投資の目的はデータを眺めることではなく、予想を楽しんで利益を上げる事です。

わたしが選んだデータの切り口は、経常利益と株価を比較する事です。

ニュースで『好調』と言われてから、その企業の経常利益と株価を見ると、株価は既に高いと感じる事が多いです。

これは、わたしが優待券で食べたいと思ったファーストフードチェーンのデータです。

経常利益と株価の関係が、パッと見で理解できます。

これを書いているのは2020年5月ですが、安心して買えたのは2019年5月頃でした。

好調な内容の2019年3月期決算(18年4月~19年3月)は、19年5月初旬に発表されました。

6月末まで、決算が振るわない2018年3月期と同じ、2000円以下で株を買う事ができました。

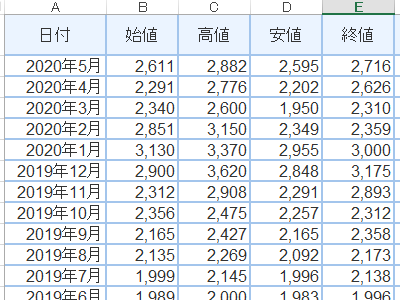

株価を決算期に合わせる

わたしが決算書に併記している株価は、決算期に合わせて計算したものです。

例えば2019年3月期決算(18年4月~19年3月)

であれば、株価は

2018年4月~2019年3月の株価の平均を使っています。

これが絶対的な正解がどうかわかりませんが、少なくともデータに一貫性は持たせられます。

株価の算出

始値・高値・安値・終値 の4つを追おうとすると、多すぎて疲れます。

年間の株価ですが、わたしは

▼

その12ヶ月平均

という方法で、年間の株価を出しています。

月毎の高値と安値は、yahooなどから画面コピーでエクセルに貼り付けます。

エクセルの巻数とかでもできると思いますが、わたしはVBAの方が慣れているので、VBAを使っています。

一つの値に絞ることで、経常利益がどれくらいで株価がいくらなのかというのが、把握しやすいです。

気になる銘柄を深堀りする

わたしが気になっていたファーストフードチェーンは、2019年3月期決算が急上昇しています。

2018年4月~翌年3月の間に、何があったのか調べました。

このファーストフードチェーンは、ユーザーに『クリスマスに食べるもの』というイメージがついてしまっていて、それが売り上げが伸び悩む理由でした。

そこで、平日にかなり割安なランチを提供し、12月以外にも食べるイメージを定着させていきました。

こうして深掘りをする事で、どういう施策で株価が上昇するのか、勉強になります。

株は勉強がないと、単に数字遊びになってしまい、面白くありません。

決算書の項目の説明

ここまで、経常利益と株価だけを使ってきました。

そもそも経常利益というのは、何でしょうか?

お好み焼き屋さんに例えると、

営業利益:本業のお好み焼き事業の収支で、人件費等を引いた利益。

経常利益:本業の利益の他、持っている店舗を他人に間貸ししているなどの利益を含む。

経常利益の方が、その会社の状態が反映されやすいです。

純利益ってなに?

純利益の方が、響き的にわかりやすい気がしますが、そうとは限りません。

またお好み焼き屋さんを例にすると、

純利益は経常利益(本業+副業)に加え、親の遺産が入ったとか、一過性の収入まで含まれてしまいます。

だから純利益で会社の調子を見ようとすると、正確ではなくなります。

キャッシュフローって何?

キャッシュフローは、お金の増減です。

経常利益みたいに使えそうに見えて、自社ビルという資産価値のあるものに使っても、キャッシュが減るので経営が悪く見えてしまいます。

キャッシュフローを、わたしは補助的に使っています。

営業キャッシュフロー:本業で得たキャッシュ。プラスなら儲けてお金が増えたということ。

投資キャッシュフロー:投資や、固定資産を買ったり売ったりしたキャッシュの増減。

財務キャッシュフロー:お金を借りたらプラスで、返済したらマイナス。

通常は営業キャッシュフローがプラスで、財務キャッシュフローがマイナスの方がいいけど、成長著しい会社は借りながら拡大するのでプラスになる。

あまり見ない項目

わたしが売買するのは一部上場ばかりなので、会社の規模に関する項目はあまり見ません。

見なくても、それなりに大きいからです。

時価総額:時価×発行株式数

発行済み株式数:発行可能な株式数の内、発行済みの株式数。多ければ

「ふぅーん、沢山発行しているね」くらいの認識。

純資産:資本金とか持っているお金。お好み焼き屋さんの例だと、厨房機器とか貯金。

総資産:純資産に、負債を加えたもの。負債が混ざっているので、感覚的には『資産』と言うのが不思議に感じるもの。

額が大きければ「大きな商いしているんだね」くらいの認識です。

本当はもっと別の使い方があるのかも知れないですが、わたしはバッサリと切り捨てています。

資産等を細かく見る代わりに、世界のお金の流れを見たりしています。

その辺りは、別のページに書いているので、興味があれば読んでみてください。

大事なのは、自分なりの基準を作る事

株をやっていて失敗するのは、不安な気持ちに右往左往する時です。

決めていたルールがあいまいになり、株価に往復でダメージを受けたりします。

決算書の見方に多少の間違いがあっても、自分なりの基準を作って、継続的にデータを見る事です。

株は余剰資金でやる

株でお金を増やし続けるのは、非情に難しい事です。

100万円の元手が1億円になったとかは、

『100万円分の宝くじを買って1等が出た』

というのと同じくらいレアなケースです。

誰かの成功談を聞いても、煽られないようにしてください。

わたしは株の成績は、8年で800万円くらいです。

ただ元手は千万単位で、利率は大した事がありません。

まず種銭を稼ぐ能力を上げる

わたしが株で勝てたのは、本業で種銭が貯まるまでトレードをしなかったからです。

どの仕事でも上達すれば、考え方を株式投資に応用できます。

わたしの場合は、ネット広告のデータ分析を応用しています。

逆に言えば、本業で稼ぐ能力が上がっていない内は、株で損をする可能性が高いです。

わたしは貯金が増えて、インフレで目減りするリスクが出て来てから投資を始めました。

遠回りでも、まずは本業に集中する事をオススメします。

年収の上げ方とか、転職が上手くいった方法などを別カテゴリーに書いているので、興味があれば色々と読んでみてください。